お金の心配をしない経営を行うために・・

…向こう一年間の資金繰り計画の立案と、必要な金融機関対応方針のご提案!

◆ アウトプットは以下の二つです。

その1:『資金繰り計画書』

向こう一年間の 「売上高」「固定費」「粗利益率」「投資」計画(社長の思い) に基づいた『資金繰り計画書』を作成いたします。

その2:『金融機関対応方針』

向こう一年間の「売上高」「固定費 」「粗利益率」「投資」計画(社長の思い) に基づいた『金融機関対応方針』を提案いたします。

◆ 本サービス実施の効果は…

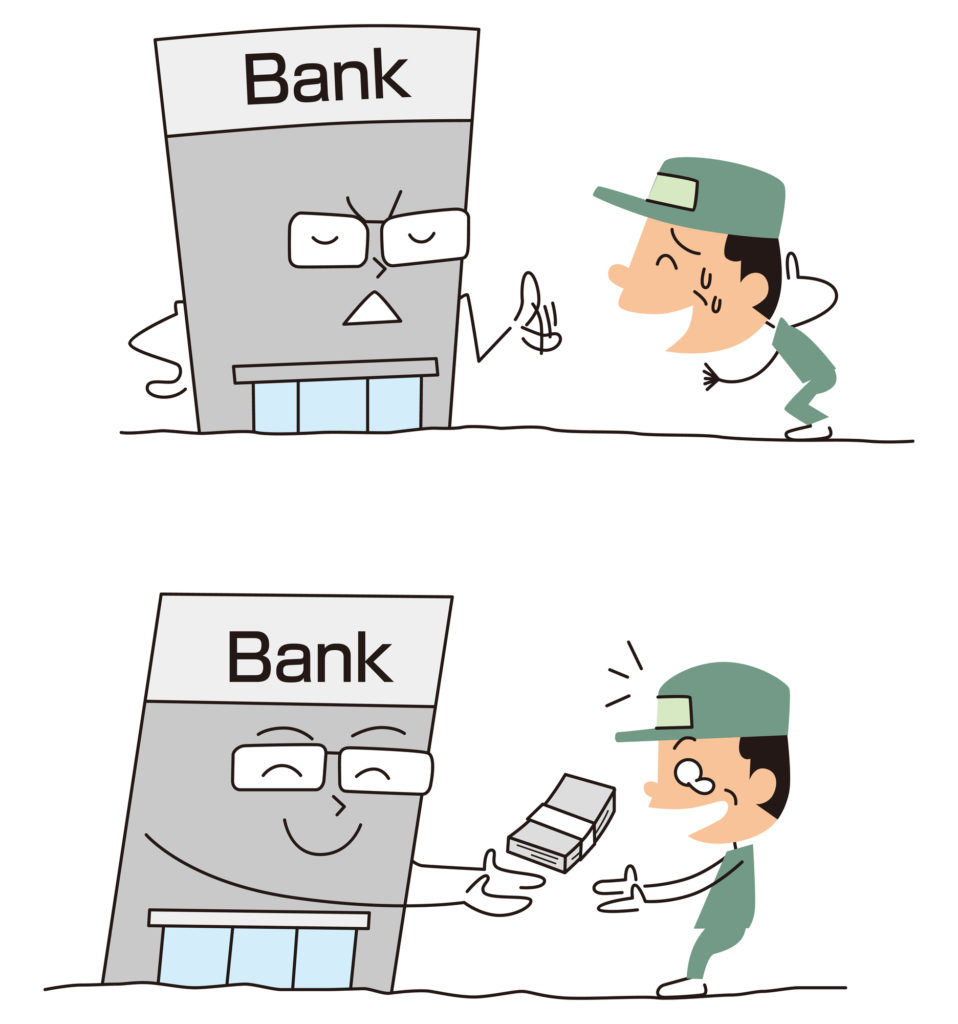

- 資金繰り対策・金融機関対策を早め早めに実行することで、資金繰りに瀕するリスクを極小化することが狙いです。「しまった。」とならないように。お金の心配をしないように。

- 『近未来の「売上高」「固定費」「粗利益率」「投資」計画(社長の思い) 』 と、『資金繰りと金融機関対応の可能性』(実現可能性)との整合性を確認できます。問題点を事前に把握できます。

- 『近未来の「売上高」「固定費」「粗利益率」「投資」計画(社長の思い) 』 を具現化することで、利益の向上を目指せます。確実に利益の向上を図りましょう。

◆ 進め方は…

- 直近の決算書と試算表から、過去一年間の資金繰り月次実績を作成します。

…資料をお預かりして、当事務所で事前に作成いたします。 - 向こう一年間の 『 資金繰り計画 』 を、貴社の「売上高」「固定費」「粗利益率」「投資」計画(社長の思い)を確認しながら作成します。

…社長様のお話を伺いながら、当事務所のシミュレーションソフトを使って、ご確認いただきながら作成いたします。(約2時間) - 併せて、向こう一年間の『金融機関対応方針』を提案いたします。

…後日、『資金繰り計画書』『金融機関対応方針』を説明の上、ご提供いたします。

◆ 料金は…

- 税務顧問先様 33,000円(税込)

- その他の会社・個人事業主様 55,000円(税込)

単純で明瞭、有益な事業計画の作成とフォローの方法があります。

それは、

売上高・固定費・粗利益率の目標設定と、

それにリンクする月次の資金繰りの推移の把握!

単純でありながら、効果の大きい計画の策定と進捗管理の方法をご提案いたします。

導入をご検討ください。

◆ 経営の方向性を決める時に意識すべき指標は以下の3つです。

- 指標1:売上高をどうするのか?

大きく伸ばすのか?少し伸ばすのか?横ばいか?少し落ちることを容認するのか?大きく落ち込むことを想定するのか? - 指標2:固定費をどうするのか?

大きく膨らむのか?少し膨らむのか?横ばいか?少し絞るのか?大きく絞るのか? - 指標3:粗利益率をどうするのか?

粗利益率を引き上げるのか?現状維持か?粗利益率の低下を容認するのか?

この3つの指標をどうコントロールするのか?

これこそが経営(管理)の1丁目1番地です!

3つに対する近未来の目標は必ず持ってください。

◆ これらの指標は、それぞれが経営の方向、行動の指針を示しています。

売上を増減させようとする行為と、固定費を増減させる行為、粗利益率を向上または低下させる行為は、そのために行う行動の指針が変わってきます。

- 売上を我武者羅に取りに行く行為は、固定費を膨らませる、または、粗利益率を低下させる結果を伴いがちです。

- 逆に、粗利益率を向上させる行為は、売上高の低下を招きがちです。

一長一短を理解しながら、その推移を把握しながら、その程度加減(アクセルとブレーキを踏み分ける)の調整が必要です。

これこそが日常の経営そのものです。一方向のみに長期間舵を取りすぎてしまうと、大きなロスを招きかねません。

◆ 様々な経営方針が想定されます。

- 経営者が伸ばしどころと判断する時…

売上増・固定費増・粗利益率維持(または向上)、この方針で進めます。 - 経営者が守りどころと判断する時…

売上横ばい・固定費維持(または、固定費削減)・粗利益率維持(または向上)、この方針で進めます。 - 経営者が後退局面と判断する時…

売上減・固定費減・粗利益率維持(または向上)、この方針で進めます。

貴社の経営の方向性は、概ね、

上記3パターンの内、上位の2パターンでしょうか?

◆ 経営上のミスは以下のパターンです。

- 売上高を大きく伸ばそうと固定費の増加を先行して行うも、固定費の増加を吸収できるほどの売上の増加を達成できず、収益が悪化してしまった。

結果、資金繰りも悪化した。 - 売上高の増加を優先するあまり、過度に粗利益率が低下してしまい、収益が悪化してしまった。

結果、資金繰りも悪化した。 - 売上高の減少を容認しているにも関わらず、固定費の削減ができずに収益が悪化してしまった。

結果、資金繰りも悪化した。 - 長期間かけて徐々に売上高と粗利益率が低下してしまう。それに応じた固定費の削減が出来ずに、収益も徐々に悪化してしまった。

結果、資金繰りも悪化した。

上手く行かないケースは概ね想定できます。

管理すれば早期の発見、早期の対応が可能です。

収益と資金繰りを致命的に悪化させてからでは

手遅れです。苦労します。

◆ 利益とキャッシュフロー(※月次の資金繰り表)による管理が最も容易で有益です。

- 社長の指針を売上高・固定費・粗利益率の3つで整理します。

例1:売上高+5%、固定費+3%、粗利益率+1%

例2:売上高+0%、固定費+2%、粗利益率+3%

例3:… - 上記の仮説、例1、例2、例3…から導き出される、結果として想定される利益とキャッシュフロー(※月次の資金繰り表)を勘案しながら、近未来の計画を立案し、月次単位でフォローします。

さらに、必要な金融機関対応は早め早めに行います。

銀行融資プランナー協会の正会員である当事務所は、

- 上記の計画立案と継続的なキャッシュフロー(※月次の資金繰り表)の管理を行いながら、必要な金融機関対応を主体的に行います。

- このサービス『資金繰り円滑化サービス(財務部長の代行業務)』を廉価でご提供できます。

- 自社のみで対応できない社長様はご相談ください。オリジナルソフトを使って、上記の計画をシミュレーションさせていただきます。まずは、ご遠慮なくご一報ください。

銀行融資プランナー協会の正会員である当事務所は、

クライアントに『お金の心配をできるだけしない経営を行ってもらう』ための新しい機能を持つことを宣言いたします。

我々は、『税理士』ではなく、『新・税理士』です。ご遠慮なくご相談ください。